振り返り:ESG投資の現在地

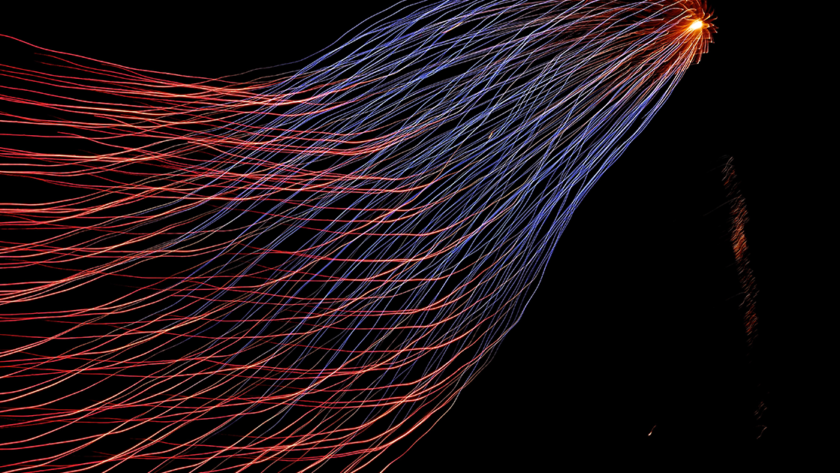

コロナ渦以降の熱狂的なESG投資ブームが去って久しい、というのが現在の立ち位置かと思います。特にグローバル市場ではその傾向が顕著です。グローバルの投資家のセンチメントには以下の2つの大きな変化があったと考えています。1つめは、特定の金融機関によってESGファンドが誇張され、ときに粉飾に近い形をとって売られすぎたことで投資家が嫌気し、信頼を失ったこと。2つめはESG投資がもたらす社会的インパクトを測定することはほぼ不可能、と多くの投資家が考えるに至ったこと。この結果、ESGファンドのリターンは他のファンドと変わらないものになっている、というのが私の理解する現在地です。以下はブルームバーグの記事から引用のグラフです。ご覧頂くように2021年がピークで伸びていたファンドの残高は2022年から減少の一途をたどっています。ESG投資から資金フローが流出しているのが分かります。

出所:Bloomberg 備考:上記は2025年10月までのESG関連投資信託・上場投資信託(ETF)の総額

ESGを無視できない

では、ESGを無視するほうが良いのでしょうか。そう単純な議論ではないと考えます。ESG投資はすでに投資のスタンダードとして「組み入れられた」と考えています。また投資家は、ESGとはsets of data (データの集合体)であり、それ自体がアルファ(潜在化していない投資妙味)を形成するものではない、と考えています。ESGブームに乗って、企業のホワイトウオッシュやグリーンウオッシュが横行したことで、多くの投資家が苦いレッスンを学びました。今は企業分析におけるデータの一つとしてESGのデータを冷静に見ている、というのが現状かと思います。

日本企業が気をつけること

しかし、日本企業の置かれている立場は少し特殊です。というのも2026年から、日本の金融庁は、国際基準(ISSB:国際サステナビリティ基準審議会)と整合した国内基準を主要国の中でいち早く確定させ、監査法人による保証に匹敵する法的義務へと結びつける取り組みを「世界に先駆けて」スタートさせるからです。

金融庁の取り組みは画期的と言えます。サステナビリティ基準を単なる「努力目標」ではなく、監査に準ずる「保証」までをワンセットにしたロードマップを明確に打ち出したからです。ここにグローバルな市場においてリーダーシップを取る意図を読みとれます。 このように、世界で初めてESGと監査に準ずる保証を結びつけようとしているのが日本の金融庁であり、その傘下にある上場企業にとっては難易度の高い「お題」が降ってきた、というのが正直な気持ちなのではないでしょうか。たとえば企業に課される義務には、Scope 3の算定、財務諸表(決算)とサステナビリティ情報の開示の同期化、厳格な内部統制の構築など、負荷の高いものが並びます。

このような義務化のスケジュールは一斉スタートではなく、まずは対象企業(プライム市場)から段階的に義務化されます。(以下予定) ・時価総額 3兆円以上2027年3月期(2026年度)から ・時価総額 1兆円以上2028年3月期(2027年度)から ・時価総額 5,000億円以上2029年3月期(2028年度)から ・その他プライム上場企業2030年代に順次拡大

投資家に伝えなければならないこと

そのような背景のなかで、上場会社が投資家に伝えなければならないことは何でしょうか。簡単に言ってしまえば、どのようなESGの開示をしたとしても、それらと成長戦略(中期経営計画ロードマップなど)との「つながり」が分からなければ全く意味がないということです。 皆さんの会社は開示資料作成にあたり、第三者、たとえば相手が高校生であっても、わかりやすくこの「つながり」が説明されているでしょうか。

有価証券報告書への誘導

12月25日に、金融監督庁から以下のような記述開示の好事例(方法論)について発表されています。ややわかりにくい資料ですが私が注目をしたのは以下の記述です。 「有報と任意開示との役割分担を整理し、重複回避と深掘りを両立することは有用。具体的には、有報 では投資家の意思決定に必要な要点をSSBJ準拠で集約する一方、詳細情報は統合報告書等に誘導す ることなども有用。」 出所:金融監督庁「記述情報の開示の好事例集2025(サステナビリティ情報の開示)「投資家・アナリスト・有識者が期待する主な開示ポイント」

金融庁の開示について、経営者やIR担当者が考えるべきポイントは、投資家が読者であること、そして投資家がESGの観点からあなたの会社を評価しようとする場合、有価証券報告書に有用なデータやファクトが記載されているかどうかという点です。法定開示の時期を待たず、有報にESGを含むサステナビリティ情報と、成長戦略との連携を示せるなら、グローバルの投資家からの評価は相応に高くなると予想します。もちろん翻訳版の開示は言うまでもありません。 その上で、統合報告書や中期経営計画説明資料との「重複」を避けなければなりません。むしろこれらの資料は今後有報を補完する役割として存在意義を担うのかもしれません。 これまでは法定という制約とは関係なく、各社「自由演技」で統合報告書を作成してきました。2026年以降はその記述には責任を負うという方向性にむけて調整をはかる必要があります。現時点で法定基準の対象ではない上場企業においても、統合報告書や中期経営計画説明資料の構築を土台から考え直すときにきているかもしれません。

日本が先陣を切る

世界中がESGブームに振り回され、多くの投資家が撤退しました。特に米国の資本市場のESG投資へのセンチメントは冷え切っています。そのなかで、日本企業が世界に対してサステナビリティー開示の「ロールモデル」を示せるのかどうか。金融庁はこの高い目標を挙げてしまいました。もう後戻りはできません。上場企業の経営者、IR担当者の皆さんにとって、2026年は日本の特殊な立ち位置を踏まえつつ投資家との対話をさらに深化させる重要なタイミングだと考えます。 正解や早道は今は判りません。でもこの方向性が決まったのなら、皆さんと一緒に悩みながら、考えていく1年にしたいと思います。