欧州を中心としたESG投資ブームが去って2年ほど経つでしょうか。日本企業のIR資料には、いまだに「ESG」や「SDGs]という言葉が並んでいますが やや時代遅れ感を感じてしまいます。時機に合わせるなら「サステナブル」という言葉に入れ替えるのはいかがでしょう。

欧米の投資家は「ESG」という言葉から何を連想するかと言えば、グリーンウォッシュ、ホワイトウォッシュです。つまり利権にまみれた言葉として敬遠する向きが多いと聞いています。このあたりの状況を理解していない外部のコンサルタントに言われるがまま、IR資料にまだこの言葉を並べるのは、あまり良い選択とは言えないと思います。最初から辛口で恐縮ですが、最後には熱いメッセージがありますのでお付き合いください。

ESGという言葉が利権を連想させるため、欧米の発行体ではこの言葉を敬遠し、代わりにSustainableという言葉を使うようになりました。これは単に名前を変えた言葉のマジックというわけではなく、状況はかなり変わっているように思います。明らかに「風」の向きが変わったという感覚を持っています。猫も杓子も環境負荷をゼロにしよう、環境負荷をかけている産業は悪である、という一つの大きなムーブメントに変化の兆しが見えてきました。

明らかに風が変った

このニュースを見たときに、明らかに新しい動きが始まったと思いました。 米ゴールドマン、排出量実質ゼロ化を目指す銀行間の取り組みから脱退

米ゴールドマン、排出量実質ゼロ化を目指す銀行間の取り組みから脱退Simon Jessop Virginia Furness[ロンドン 6日 ロイター] - 米金融大手ゴールドマンwww.newsweekjapan.jp

記事によると、温室効果ガス排出量実質ゼロ化を目指す銀行間の国際的な取り組み「ネット・ゼロ・バンキング・アライアンス(NZBA)」から同社が脱退したと発表したとのこと。ここからは私見になりますが、国連がグローバル投資家に対して定めた義務に対して、自分達なりの尺度でネットゼロを進めていく、というゴールドマン側の意思表示ではないかと私は考えています。もちろんトランプ政権がESG関連の規制を撤廃するのではとの見方も影響しているかと思います。ただ、ここで勘違いをしてはいけないのは、<オール・オア・ナッシング>ではない、ということだと思います。同社は、環境への取り組みは「インチキだ」「何も結果を出していない」ということで国連と袂を分かったのではなく、グローバル機関や当局の約束事は横目で見つつ「自分達のやり方で進めていく」という方向性を打ち出すところがミソだということです。ゴールドマンの動きはこれからのサステナブル投資の流れに先行するものになるのでは、と追随する発行体の動きに注目しています。

ESGは死なない

ESGは善か悪か、という極論ではなく、それぞれの投資家や発行体が自らの独自の尺度をもってネットゼロに取り組む時代が来た、という風に考えています。言葉はESG投資からサステナブル投資へと変わりましたが、そのスピリットは深化しながら前進していると思うのです。一部の人達が言うようにESGは死んだとは言えないでしょう。

データが示すもの

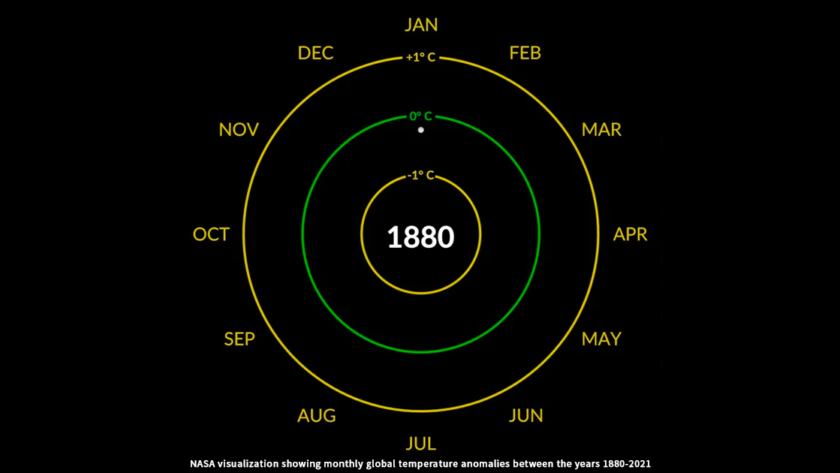

環境問題へのアプローチに対してはしばしば感情的な要素が持ち込まれますが今後の流れを予測する場合にはデータと統計を見るのが良いでしょう。

モルガンスタンレー社の調査によると、グローバルの委託運用者(いわゆる投資家)の75%が政治的な逆風にも関わらず今後2年はサステナブル投資は成長すると見ている、というアンケート結果が判明しました。(出所: Equities.com)

More than 75% of asset managers predict sustainable funds will grow despite political headwinds Asset managers around the globe see growth in sustainable funds continuing for the…